Нововведение в законе о должниках по кредитам, попавшие на 2021 год интересуют многих граждан, так как потребительское кредитования является достаточно популярной услугой, которой пользуются жители РФ. В некоторых случаях заемщики перестают выполнять наложенные на них обязательство по выплате ссуды, что в конечном счете приводит к судебным разбирательствам. Наличие задолженности по кредитам обязывает следить за изменениями в законодательстве. Эта статья ознакомит вас со всей важной информацией, которая будет актуальной для граждан с просроченными долгами.

Чтобы рассчитывать на удовлетворение запроса, требуется соблюдение следующих условий:

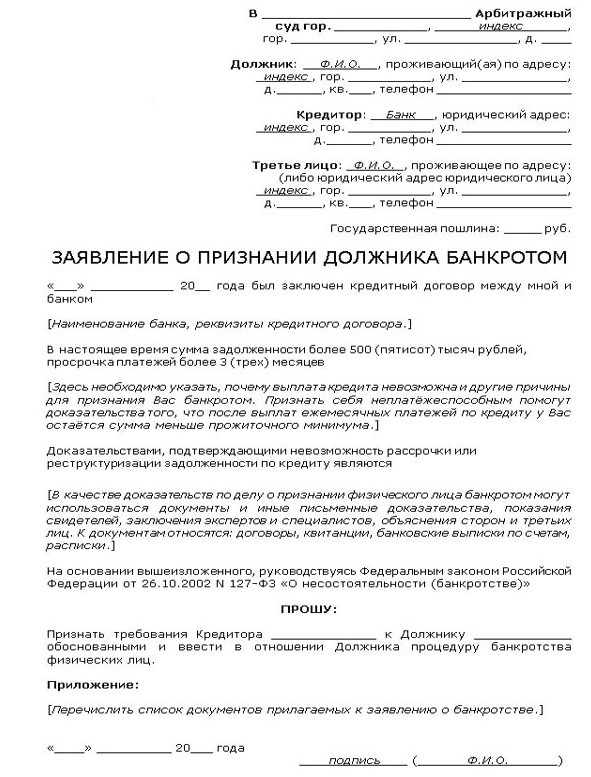

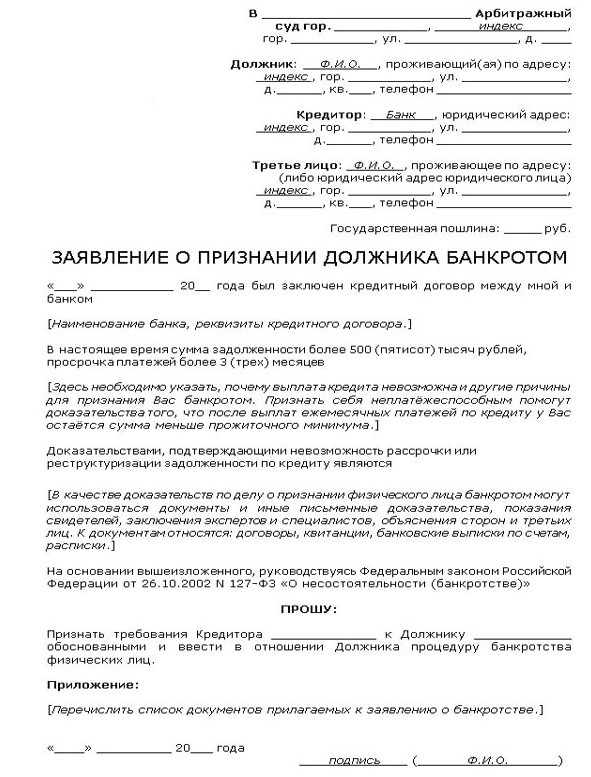

Образец иска любой желающий может найти в интернете. Также его может выдать любой юрист.

Обязательные пункты такого заявления:

Приложениями к иску являются следующие документы:

Приложениями к иску являются следующие документы:

После подачи заявление и документов в дело вступает суд. Он принимает решение – признание или не признание физического лица банкротом. Если банкротство подтверждается, на имущество и счета накладывается арест, после чего все задолженности замораживаются и назначается управляющий.

Далее начинается процесс реализации собственности. Все полученные от продажи деньги направляются банкам и другим компаниям, которые являются кредиторами. Если суммы не хватит, долг все равно прощается. После этого кредитор будет не вправе требовать его возврата.

По правилам у заемщика не могут быть изъяты:

Если должник не признает банкротом, ему предлагается альтернатива. Например, реструктуризация задолженности, кредитные каникулы или прощение штрафов. Такие варианты допустимы, если у гражданина имеются доходы от 25-30 тысяч рублей в месяц, позволяющие погасить долг в течение максимум 3 лет.

Если вы сможете закрыть все задолженности без просрочек, то вы не будете признаны банкротом, а потому и на кредитную историю этот факт не повлияет. Главное преимущество в этом случае – фиксация долга. Соответственно, коллекторы и приставы больше не будут с вами связываться.

Альтернативные варианты упрощают обязательства, но в отличие от банкротства не отменяют их. По итогам любого судового решения ситуация должна стать более выгодной для вас. Как минимум, ваша задолженность уменьшится на размеры штрафов и пеней.к содержанию ↑

А вот ожидаемой амнистии должников в изменениях нет. Более того – эксперты не предвидят ничего подобного в ближайшие годы. Поэтому за долги физическим лицам придется отвечать в добровольном или принудительном порядке. Больше информации вы можете получить в полном тексте нового федерального закона «О банкротстве физических лиц».

Закон о должниках по кредитам

Основное количество новых законов, связанных с должниками по кредитам, связаны с экономическим кризисом. В соответствии с этим Росстат провел исследование, в результате которого выяснил, что жители России в среднем 45% от дохода тратят на погашение кредитов. Чтобы помочь своим гражданам решить возникнувшую проблему, Правительство приняло определенные изменения. ФЗ «Закон о банкротстве физических лиц» датируется еще 29 июня 2015 года. Он подразумевает, что посредством обращения в арбитражный суд физические лица могут объявлять себя банкротами. Право подачи соответствующего заявления есть и у заемщика, и у кредитора.Чтобы рассчитывать на удовлетворение запроса, требуется соблюдение следующих условий:

- Общая сумма долга – не менее 500 тысяч рублей (с учетом всех кредитов, займов, коммунальных платежей, пеней, штрафов).

- Минимальный срок просрочки – 3 месяца.

- Стоимость имущества должника меньше суммы его задолженности.

Образец иска любой желающий может найти в интернете. Также его может выдать любой юрист.

Обязательные пункты такого заявления:

- название суда;

- данные истца и ответчика;

- список компаний;

- номера договоров и другие сведения из них;

- требования (чаще всего – осуществить процедуру банкротства);

- подпись и дата.

- справка с места работы;

- справка о доходах;

- список имущества, находящегося в собственности;

- оценка имущества;

- свидетельства о браке и рождении детей;

- копии договоров с компаниями;

- копии извещений и писем в компании с запросом на рефинансирование/реструктуризацию долга;

- гарантия оплаты управляющему, который будет реализовывать имущества (порядка 25 тысяч рублей). Этот официальный документ должен быть заверена у нотариуса.

После подачи заявление и документов в дело вступает суд. Он принимает решение – признание или не признание физического лица банкротом. Если банкротство подтверждается, на имущество и счета накладывается арест, после чего все задолженности замораживаются и назначается управляющий.

Далее начинается процесс реализации собственности. Все полученные от продажи деньги направляются банкам и другим компаниям, которые являются кредиторами. Если суммы не хватит, долг все равно прощается. После этого кредитор будет не вправе требовать его возврата.

По правилам у заемщика не могут быть изъяты:

- жилье, которое является единственным. однако здесь есть исключение. залоговое имущество и ипотечная квартира могут быть изъяты при любых обстоятельствах.

- вещи для личного пользования.

- бытовая техника, стоящая меньше 30 тысяч рублей;

- средства передвижения инвалида;

- домашние животные;

- награды;

- продукты питания;

- денежные средства в сумме меньше прожиточного минимума.

Если должник не признает банкротом, ему предлагается альтернатива. Например, реструктуризация задолженности, кредитные каникулы или прощение штрафов. Такие варианты допустимы, если у гражданина имеются доходы от 25-30 тысяч рублей в месяц, позволяющие погасить долг в течение максимум 3 лет.

Если вы сможете закрыть все задолженности без просрочек, то вы не будете признаны банкротом, а потому и на кредитную историю этот факт не повлияет. Главное преимущество в этом случае – фиксация долга. Соответственно, коллекторы и приставы больше не будут с вами связываться.

Альтернативные варианты упрощают обязательства, но в отличие от банкротства не отменяют их. По итогам любого судового решения ситуация должна стать более выгодной для вас. Как минимум, ваша задолженность уменьшится на размеры штрафов и пеней.к содержанию ↑

Изменения в 2021 году

В процессе банкротства должник обязан оплачивать:- Госпошлину за подачу заявления в Арбитражный суд (300 рублей);

- Услуги управляющего (25 тысяч рублей за одну процедуру плюс 7% от стоимости реализованного имущества).

- Публикации в газете «Коммерсант» и Федреестре (около 15 тысяч рублей).

- Судебные издержки.

А вот ожидаемой амнистии должников в изменениях нет. Более того – эксперты не предвидят ничего подобного в ближайшие годы. Поэтому за долги физическим лицам придется отвечать в добровольном или принудительном порядке. Больше информации вы можете получить в полном тексте нового федерального закона «О банкротстве физических лиц».