Из-за высокой стоимости жилья и низких доходов, для многих граждан ипотечные программы являются единственным средством обзавестись квартирой или домом. Всем желающим узнать: с какой зарплатой можно взять ипотеку в Сбербанке или любой другой банковской организации рекомендуем прочесть статью до конца. Из текста вы узнаете требования кредиторов к заработной плате заемщика, а также характер расчета уровня платежеспособности будущего клиента.

Для чего нужны эти документы? Банк должен убедиться, что клиент трудоустроен официально и имеет регулярный доход, достаточный для осуществления ежемесячных платежей по кредиту. С каждого документа специалист снимает копии и отправляет «дело» на скоринговую проверку. Программа определит кредитную историю гражданина, подсчитает уровень его доходов и выдаст одобрение по запросу. После этого клиент получит sms-сообщение на телефон, а чуть позже ему позвонит менеджер отделения, где будут выдавать ипотеку.

Рассматривая заявку, сотрудник банка выполняет расчет доходов и выплат на калькуляторе. При этом важно соблюдать правило: выплаты по займам не должны превышать более 40-50% от ежемесячного дохода. Например, при официальном доходе в 20000 рублей сумма обязательств не должна превышать 10000, а при зарплате в 40000 – ее половину, т.е. 20000 рублей.

Выполним расчет подробнее:

Если сумма ипотечного займа составит 2 млн. рублей, срок его выплаты – 15 лет, а ставка 10-11% в год, каждый месяц необходимо вносить не менее 15000-20000 рублей. Подробный расчет можно выполнить на калькуляторе.

При покупке жилья по ипотечной программе первостепенное значение имеет стоимость объекта. Именно на основании рыночной цены квартиры рассчитывают первый взнос и его соответствие уровню дохода. Если регулярный платеж не превышает половины зарплаты, заявку одобрят без проблем. При низком заработке банк предложит уменьшенную сумму, которую позволит выдать программа.

Самый популярный банк страны – Сбербанк России учитывает только официальную зарплату, которую клиент смог подтвердить справкой 2-НДФЛ. В случае предоставления справки по форме банка вероятность одобрения заявки существенно ниже. В то время как Сбербанк отказывается принимать что-либо, кроме 2-НДФЛ, другие кредитные организации учитывают:

Не забывайте, что чем меньше срок выплаты ипотеке, тем больше денег вы должны получать каждый месяц. Если заработок ограничен или нестабилен, подавайте заявку на максимальный срок и выплачивайте долги досрочно.

Для жителей Московской области минимальная зарплата не ограничена, однако выделен прожиточный минимум. Он составляет 15000 рублей на каждого члена семьи. Таким образом, получатель зарплаты в 80000 рублей не может ежемесячно выплачивать более 40000, тогда как комфортный уровень платежа главы семьи из 4 человек не превышает 20000 рублей.

к содержанию ↑

Любые просрочки поручителей по предыдущим займам могут негативно сказаться на решении кредитного эксперта. В этой ситуации воспользуйтесь услугами финансовых организаций по восстановлению рейтинга. Как это сделать, читайте здесь.

Получатель ипотеки должен иметь рабочий стаж по трудовой книжке более 1 года, причем проработать на последнюю компанию не менее полугода. Исключение – участники зарплатного проекта, которым достаточно пройти испытательный срок.

Заявку на выдачу кредита могут подать граждане РФ 21-65 лет, официально зарегистрированные на территории страны. Приобретаемый объект недвижимости должен соответствовать требованиям банка. Теперь вы легко рассчитаете самостоятельно, какой доход необходим для получения ипотеки в Сбербанке, и знаете о том, как поступить, если уровень официальной зарплаты недостаточен для приобретения понравившейся квартиры.

Теперь вы легко рассчитаете самостоятельно, какой доход необходим для получения ипотеки в Сбербанке, и знаете о том, как поступить, если уровень официальной зарплаты недостаточен для приобретения понравившейся квартиры.

Процесс получения жилищного займа

Предварительное решение по заявке на оформление ипотеки в Сбербанке выносится на основе кредитоспособности клиента (уровне зарплаты). Ее определяют по документам, которые предъявляются заемщиком. Банковскому сотруднику необходимо показать заверенную копию трудовой книжки и бланк 2-НДФЛ с официальными доходами за 6-12 месяцев.Для чего нужны эти документы? Банк должен убедиться, что клиент трудоустроен официально и имеет регулярный доход, достаточный для осуществления ежемесячных платежей по кредиту. С каждого документа специалист снимает копии и отправляет «дело» на скоринговую проверку. Программа определит кредитную историю гражданина, подсчитает уровень его доходов и выдаст одобрение по запросу. После этого клиент получит sms-сообщение на телефон, а чуть позже ему позвонит менеджер отделения, где будут выдавать ипотеку.

На заметку. Именно на этом этапе проходит проверка платежеспособности. Если заработка недостаточно, по заявке придет отказ. Исправить ситуацию помогут поручители, увеличенный первый взнос или срок кредитования.

Рассматривая заявку, сотрудник банка выполняет расчет доходов и выплат на калькуляторе. При этом важно соблюдать правило: выплаты по займам не должны превышать более 40-50% от ежемесячного дохода. Например, при официальном доходе в 20000 рублей сумма обязательств не должна превышать 10000, а при зарплате в 40000 – ее половину, т.е. 20000 рублей.

Выполним расчет подробнее:

Если сумма ипотечного займа составит 2 млн. рублей, срок его выплаты – 15 лет, а ставка 10-11% в год, каждый месяц необходимо вносить не менее 15000-20000 рублей. Подробный расчет можно выполнить на калькуляторе.

При покупке жилья по ипотечной программе первостепенное значение имеет стоимость объекта. Именно на основании рыночной цены квартиры рассчитывают первый взнос и его соответствие уровню дохода. Если регулярный платеж не превышает половины зарплаты, заявку одобрят без проблем. При низком заработке банк предложит уменьшенную сумму, которую позволит выдать программа.

Важно! При оформлении ипотеки обязательно проводится проверка кредитной истории. Действующие задолженности и просрочку скрыть не удастся – банк обязательно получит эти сведения. Если есть открытые займы, сумма ежемесячного дохода уменьшится на величину ежемесячных кредитных обязательств. То же самое относится к выплатам по алиментам.

к содержанию ↑

Какой зарплаты достаточно для ипотеки

За последний год требования к ипотечным заемщикам не изменились: чтобы успешно оформить кредит, необходим доход в 30000-40000 рублей. При расчете ежемесячного платежа от зарплаты вычтут другие кредитные обязательства и алименты, если производится их выплата.Самый популярный банк страны – Сбербанк России учитывает только официальную зарплату, которую клиент смог подтвердить справкой 2-НДФЛ. В случае предоставления справки по форме банка вероятность одобрения заявки существенно ниже. В то время как Сбербанк отказывается принимать что-либо, кроме 2-НДФЛ, другие кредитные организации учитывают:

- доходы, которые приносит совместительство;

- дивиденды по акциям, доходы с открытых депозитов;

- плату квартирантов за аренду недвижимого имущества;

- страховые выплаты по полисам и пр.

Важно! Перед оформлением ипотеки оцените свои доходы объективно. Не подавайте заявку на максимальную сумму – возьмите кредит, который сможете выплатить быстро. Такой подход поможет избежать отрицательного ответа на ипотечную заявку и сделает регулярные платежи комфортными.

Не забывайте, что чем меньше срок выплаты ипотеке, тем больше денег вы должны получать каждый месяц. Если заработок ограничен или нестабилен, подавайте заявку на максимальный срок и выплачивайте долги досрочно.

Для жителей Московской области минимальная зарплата не ограничена, однако выделен прожиточный минимум. Он составляет 15000 рублей на каждого члена семьи. Таким образом, получатель зарплаты в 80000 рублей не может ежемесячно выплачивать более 40000, тогда как комфортный уровень платежа главы семьи из 4 человек не превышает 20000 рублей.

к содержанию ↑

Что делать в том случае, если доходов не хватает

У потенциального заемщика есть несколько направлений для дальнейших действий:- Покажите дополнительные доходы. Уточните у банковского клерка, принимает ли организация во внимание доходы от совместительства, фриланса, сдачи квартиры в аренду. Чем больше документов о денежных выплатах вы сможете предоставить, тем выше кредитный лимит для оформления ипотеки.

- Найдите родственников или друзей, которые готовы за вас поручиться. Сбербанк разрешает приводить до 3 поручителей, если официального дохода недостаточно. Их зарплата будет суммироваться с вашей, увеличивая максимальный размер займа. Супруги получателя ипотеки становятся поручителями автоматически.

- Предоставьте закладную на имущество. Если у вас уже есть квартира в собственности, вы можете ее заложить и получить в кредит до 50-60% рыночной стоимости. Заложить свое жилье может и поручитель, например, кто-нибудь из ваших родителей.

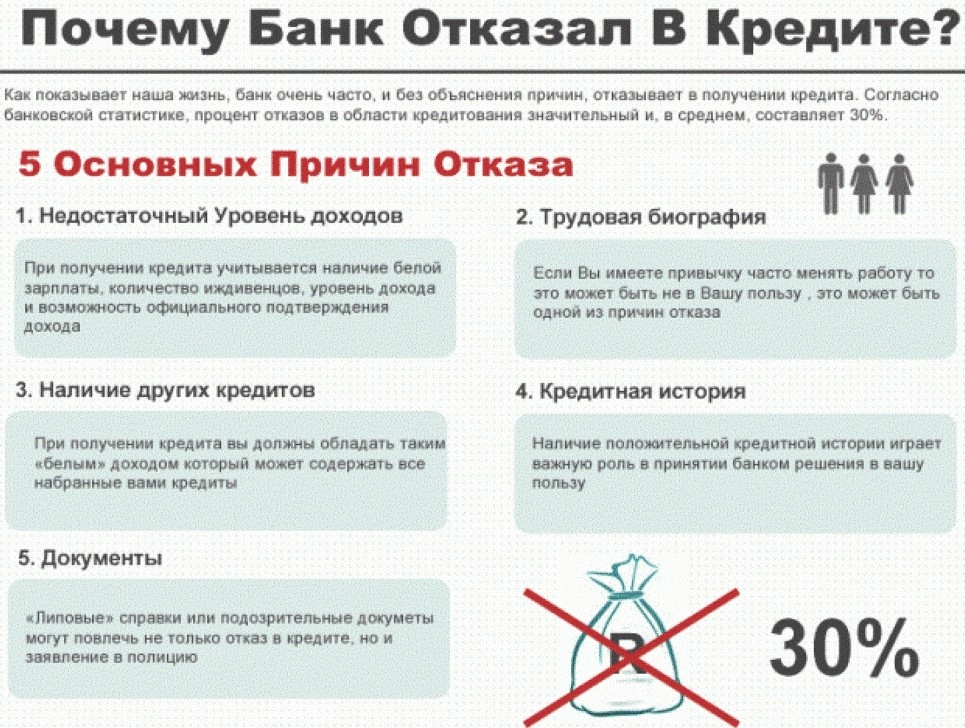

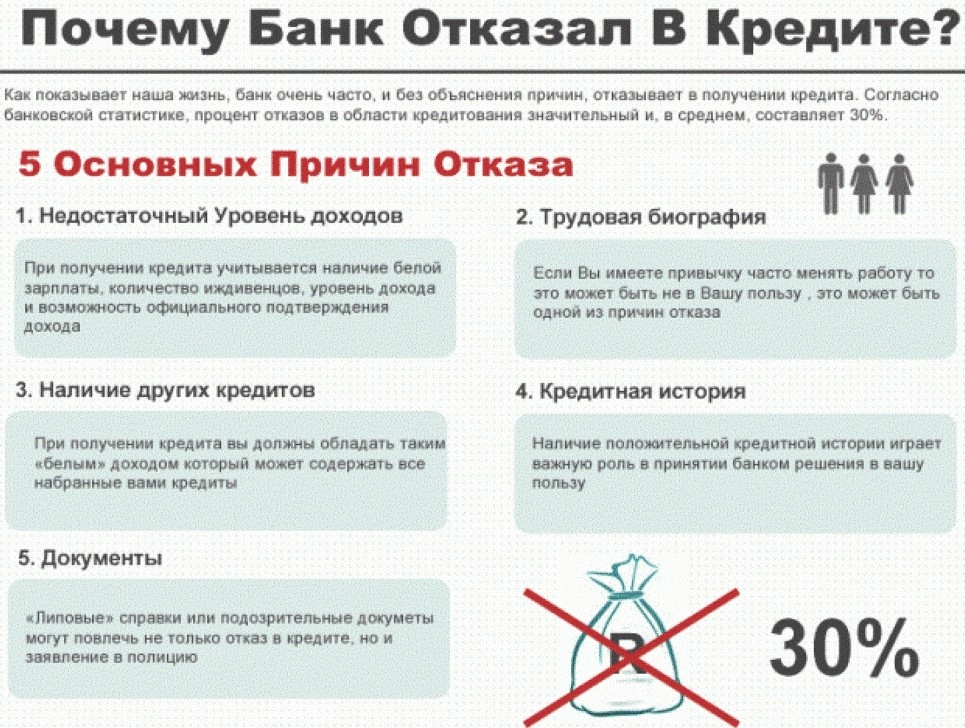

О чем стоит помнить перед подачей заявления на ипотеку

Причины отказа по ипотеке не всегда кроются в низкой платежеспособности. Высокий уровень официального дохода – это приоритетный фактор, но не единственный. Банковский эксперт оценит чистоту кредитной истории основного заемщика и поручителей.На заметку. При оформлении ипотечного займа муж или жена всегда становятся созаемщиками вне зависимости от трудоустройства. Даже если ваша жена не работает или находится в декретном отпуске, она также берет на себя обязательства перед банком по выплате кредита.

Любые просрочки поручителей по предыдущим займам могут негативно сказаться на решении кредитного эксперта. В этой ситуации воспользуйтесь услугами финансовых организаций по восстановлению рейтинга. Как это сделать, читайте здесь.

Получатель ипотеки должен иметь рабочий стаж по трудовой книжке более 1 года, причем проработать на последнюю компанию не менее полугода. Исключение – участники зарплатного проекта, которым достаточно пройти испытательный срок.

Заявку на выдачу кредита могут подать граждане РФ 21-65 лет, официально зарегистрированные на территории страны. Приобретаемый объект недвижимости должен соответствовать требованиям банка.