Сегодня Сбербанк для своих клиентов предоставляет целый ряд услуг и продуктов: от кридитных займов и вкладов, до банковских карт и бонусных программ. В этой статье будут рассмотрены такие карты Сбербанка, как Visa, MasterCard, МИР. Каждая карта обладает своими особенностями, лимитами и стоимостью обслуживания, что поможет подобрать подходящий тип в зависимости от нужных функций.

Так как Сбербанк предоставляет широкий список пластиковых карт, которые обладают своими характеристиками и условиями обслуживания, карты подразделяются на два типа: дебетовая (клиент использует только личные деньги) и кредитная (используются заемные деньги). Они различаются между собой не только предназначением и характеристиками, но также и стоимостью обслуживания. Кроме того, дебетовые и кредитные карты разделяются и по виду обслуживания платежных систем. На сегодняшний день карты Сбербанка обслуживаются следующими системами: Visa и MasterCard.к содержанию ↑

Сумма заёмных средств рассчитывается в индивидуальном порядке. Если потраченные деньги возвращаются в льготный 50-дневный период, проценты за использование ссуды отсутствуют.к содержанию ↑

- Основные виды карт и их отличительные особенности

- Классификации карт Сбербанка и стоимость обслуживания

- Лучшие предложения по кредитным картам в банках с льготным беспроцентным периодом (0%)

- Какие виды карт выбираются для зарплатных?

- Лимиты по кредитным картам

- Стоимость обслуживание карт и другие особенности в Сбербанке

Основные виды карт и их отличительные особенности

Так как клиентами Сбербанка являются граждане разного возраста, банком предложен широкий перечень пластиковых карт, удовлетворяющий требования той или иной категории граждан: от моментальных до золотых. Также для тех клиентов, которые принимают участие в бонусной программе «Спасибо», Сбербанком была выпущена «Карта с большими бонусами», предоставляющая повышенное начисление баллов и скидки в магазинах-партнерах. Кроме выбора вида банковской карты, клиентам Сбербанка доступен заказ карты с индивидуальным дизайном.Так как Сбербанк предоставляет широкий список пластиковых карт, которые обладают своими характеристиками и условиями обслуживания, карты подразделяются на два типа: дебетовая (клиент использует только личные деньги) и кредитная (используются заемные деньги). Они различаются между собой не только предназначением и характеристиками, но также и стоимостью обслуживания. Кроме того, дебетовые и кредитные карты разделяются и по виду обслуживания платежных систем. На сегодняшний день карты Сбербанка обслуживаются следующими системами: Visa и MasterCard.к содержанию ↑

Классификации карт Сбербанка и стоимость обслуживания

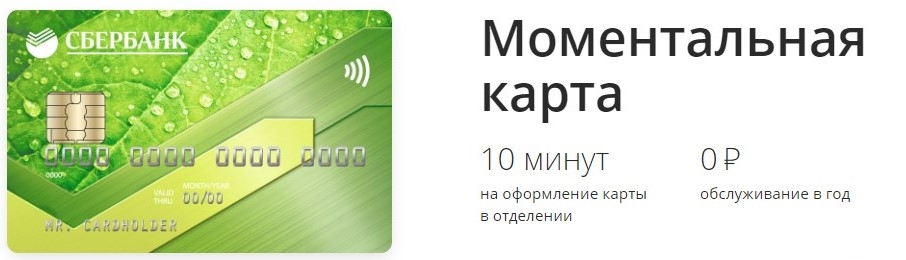

Кредитные и дебетовые карты предоставляемые Сбербанком, делятся на подвиды. Разделение основано на наличии дополнительных привилегий, участии в программах, характеру использования и т.п. В зависимости от платежной системы Сбербанком представлены следующие виды банковских карт:- Простые или карты начального уровня «Momentum» от Visa или MasterCard. Выдается за 10 минут в отделении банка и не требует платы за обслуживание. Данный вид банковских карт рассчитан на несовершеннолетних, студентов и пенсионеров. Карты Momentum предназначены для дистанционного самообслуживания, управления деньгами, а также для переводов и осуществления безналичных расчетов. Такие карты имеют ряд ограничений при использовании за пределами государства или в онлайн-пространстве.

- Виртуальные или интернет-карты от Visa и MasterCard. Данный тип карты отличается отсутствием физического носителя (самой пластиковой карты), но имеются реквизиты для платежей. Такие карты можно привязывать к электронным кошелькам. Они предназначены для безопасных расчетов в интернет-магазинах и на торговых площадках.

- Молодежные карты (находится в архиве), которые выпускаются в пакете услуг, предназначены для школьников и студентов. Есть три вида карт: 0+ (вклады для детей), 14+ (для школьников), 18 и 21+, студенческая. Особенность этих карт заключается в начислении бонусов за покупки.

- Пенсионные карты МИР (находится в архиве). Карты международной и национальной платежной систем предназначены для получения пенсий и обслуживаются бесплатно.

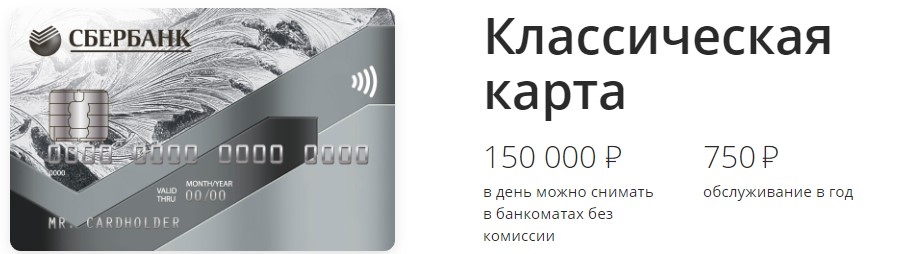

- Классические карты от Visa и MasterCard (находятся в архиве). Имеют привлекательную стоимость обслуживания, надежны, и позволяют получить доступ ко всем банковским услугам. Карты этого вида используются для безналичных расчетов в реальном и виртуальном пространствах, различных платежей, управления счетом через систему Личного кабинета.

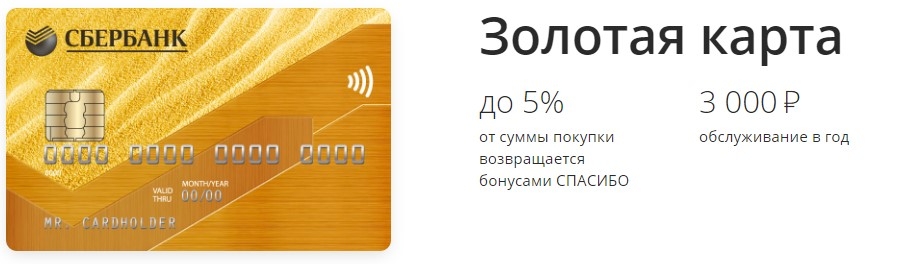

- Золотые карты от Visa, MasterCard (находятся в архиве). Этот тип пластиковых карт подчеркивают статус и дают возможность пользоваться дополнительными привилегиями. Партнерские компании предоставляют скидки держателям карт золотого уровня, которые можно использовать при бронировании гостиницах, торговых центрах, аэропортах и т.д.

- Премиальные карты от Visa. Эти карты отличаются повышенным начислением бонусов. Расплачиваясь картами класса Premium, держателю возвращаем до 10-20% от цены товара в виде бонусов «Спасибо». Также как и по Золотой карте, «Карта с большими бонусами» предоставляет дополнительные скидки при покупке билетов на авиперелеты по программе «Спасибо Путешествия», скидки на АЗС, а также привелегии при бронировании билетов на различные мероприятия по программе «Спасибо Впечатления».

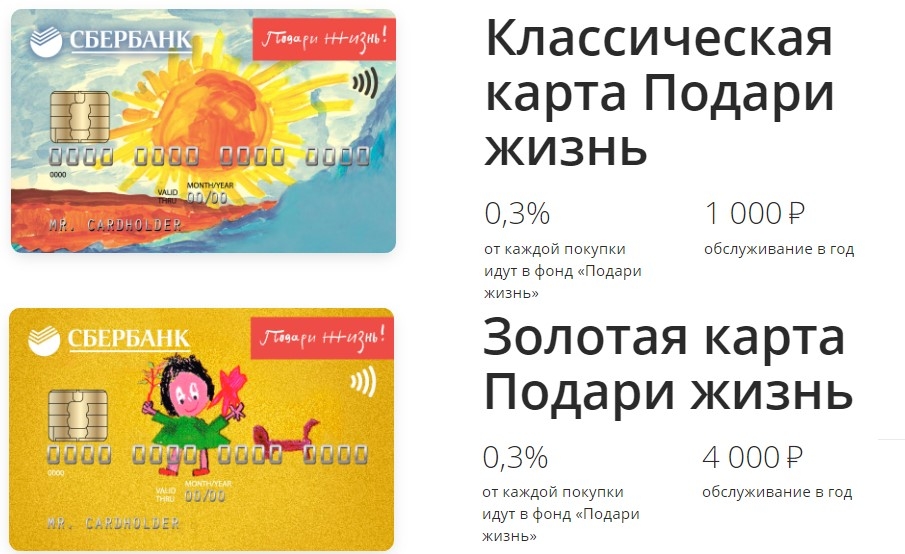

- Карта «Подари жизнь». При оплате товара по этой банковской карте, перечисляется 0,3% от стоимости в фонд «Подари жизнь».

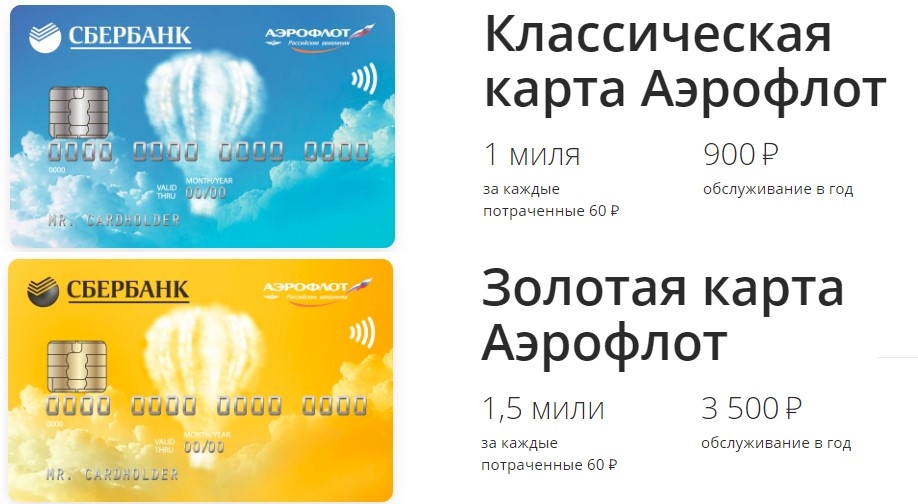

- Карта «Аэрофлот». Можно накопить бонусные «мили» и потратить их на перелеты.

Более подробную информацию по картам Сбербанка, видам и стоимости обслуживания в 2021 году можно изучить на официальной странице банка.

к содержанию ↑

Лучшие предложения по кредитным картам в банках с льготным беспроцентным периодом (0%)

| Кредитные карты - наименование банка | Процентная ставка | Сумма | Кешбэк | Беспроцентный период (льготный период) | Обслуживание карты |

ВТБ | от 14,9% | до 1 млн. ₽ | 10% первые 30 дней | 200 дней | 0 ₽ |

Альфа Банк | от 11,99% | до 1 млн. ₽ | до 33% за покупки у партнеров | 100 дней | 0 ₽ 1 год |

Банк Открытие | от 13,9% | до 500 т. ₽ | 10% | 120 дней | 0 руб. |

МТС Деньги Weekend | от 19,9% | до 299 т. ₽ | 5% | 51 день | 0 руб. |

Восточный Банк | от 18% | до 350 т. ₽ | 6% | 90 дней | 0 ₽ |

Райффайзен Банк | от 19% | до 600 т. ₽ | включён в условия обслуживания | 110 дней | 0 ₽ |

Ренессанс Кредит | от 23,9% | до 600 т. ₽ | 3% | до 145 дней | 0 ₽ |

Тинькофф Банк | от 12 % | до 700 т. ₽ | 3 - 30% | до 12 месяцев | 0 ₽ в год |

МТС CashBack | 11,99% | до 1 млн. ₽ | до 10 тыс. руб. | 111 дней | 0 ₽ |

Сбербанк | от 9,8% | до 1 млн. ₽ | до 30% за покупки у партнеров | 120 дней | 0 ₽ |

Какие виды карт выбираются для зарплатных?

Для зарплатных карт можно выбрать любую из: Visa, MasterCard Classic (с традиционным или индивидуальным дизайном), Gold, а также Аэрофлот и «Подари жизнь». Плата за обслуживание зависит от выбранной карты.Лимиты по кредитным картам

Карты Сбербанка с заёмными средствами также имеют классификацию. Но виды кредитных карт в отличие от дебетовых, определяются не уровнем привилегий, а объемом ссуженных денег:- Премиальная карта до 3 000 000;

- Classic: не более 600 тысяч руб.;

- Gold: не более 600 тысяч руб.;

- «Аэрофлот» и «Подари жизнь»: не более 600 тысяч руб.

Сумма заёмных средств рассчитывается в индивидуальном порядке. Если потраченные деньги возвращаются в льготный 50-дневный период, проценты за использование ссуды отсутствуют.к содержанию ↑

Стоимость обслуживание карт и другие особенности в Сбербанке

Только три вида карт Сбербанка — «Пенсионная карта»; «Momentum» от Visa и MasterCard, а также «Цифровая карта» — обслуживаются бесплатно. Остальные карты платны:- Классические: 750 руб. или 25 евро/долларов в год (второй и последующие годы — 450);

- Классические с бесконтактной технологией: 900 руб. или 30 евро/долларов в год (второй и последующие годы — 600);

- Молодежные: 150 руб. в год;

- Gold: 3 тысячи руб. в год;

- Premium: при оформлении до 10 октября 2021 года — 2 400 рублей за первый год,

4 900 рублей за второй и последующие годы; - «Аэрофлот»: 900 руб. и 3,5 тысячи в год, в зависимости от вида карты;

- «Подари жизнь»: 1000 рублей в 1-й год обслуживания и 450 рублей за каждый последующий год или 4000 рублей и 3000 рублей соответственно, зависимо от вида карты.