Кредитная история на сегодняшний день является самым важным показателем, влияющим на получение заёмных средств в банке. База данных должников по кредитам составляется всеми кредитными организациями России на основании исполнения заемщиком условий по выплате взятой у банка денежной суммы и находится в БКИ. В некоторых случаях, при невыполнении всех условий кредитного договора, эта характеристика может испортится, что в свое время отрицательно скажется при оформлении нового займа. Даже после того, как банковский кредит был закрыт, клиенту не помешает узнать, остались ли за ним долги. Клиенты таких популярных банков, как «Русский Стандарт», «Хоум Кредит», «Сбербанк» могут самостоятельно узнать, есть ли их фамилии в списках должников. Для всех остальных, мы подробно разберем вопросы, связанные с вопросом - где находится база данных должников по кредитам?

Чаще всего причиной становится:

Среди перечисленных причин отказов, сложнее всего разобраться с текущими долгами. Чтобы заполнять анкету на новый банковский заем, потребуется погасить имеющиеся кредиты.

Есть еще одна причина – испорченная кредитная история. Из-за долгов и простроченных платежей, заемщика внесли в «черный список». Этот список формируется внутри каждой банковской структуры и доступен только менеджерам организации. Найти данную информацию в открытом доступе невозможно.

А вот знать точные причине испорченной кредитной истории, очень важно. Чаще всего – это просроченные платежи и проблемные задолженности. Случается, что банки самостоятельно допускают ошибки. Досрочные выплаты взятой суммы тоже могут сыграть не в пользу заемщика. Если у потенциального заемщика уже было несколько отказов подряд в выбранном банке, то и последующий запрос система отклонит.к содержанию ↑

Поэтому, когда вы хотите получить ссуду и заполняете анкету, она отправляется именно в БКИ, после чего приходит сообщение об одобрении или отклонении запроса.

Поэтому, когда вы хотите получить ссуду и заполняете анкету, она отправляется именно в БКИ, после чего приходит сообщение об одобрении или отклонении запроса.

На каждого клиента создается история, которая содержит личную информацию о заемщике, его контакты и все данные по оформленным кредитам, а также:

Срок хранения данной информации составляет 10 лет. Отсчет начинается с момента внесения последней информации по действиям клиента. Откорректировать анкеты БКИ нельзя. Их можно только исправить, погашая текущие задолженности согласно действующим условиям. В этом случае кредитный рейтинг заемщика будет увеличиваться.

к содержанию ↑

Регулярные отклонения от ежемесячных платежей станут причиной передачи задолженности коллекторам. Это организации, которые занимаются возвратом долгов. Причем способы выбирают самые разные, и не всегда приятные для клиента.

При наличии проблемного кредита и открытого зарплатного счета в одном банке, средства для погашения будут автоматически списываться со второго счета. А если долгов больше, чем на 10 тыс. рублей, тогда банк может инициализировать судебный процесс:

Еще одно ограничение связано с устройством на работу. Работодатель также может проверить КИ, и при наличии задолженности может отказать в приему на работу.

Когда состоялся судебный процесс, и банковский иск был удовлетворен, информация о проблемном долге и его держателе заносится в «Реестр должников». Такое досье находится в свободном доступе, и занимаются им судебные приставы.к содержанию ↑

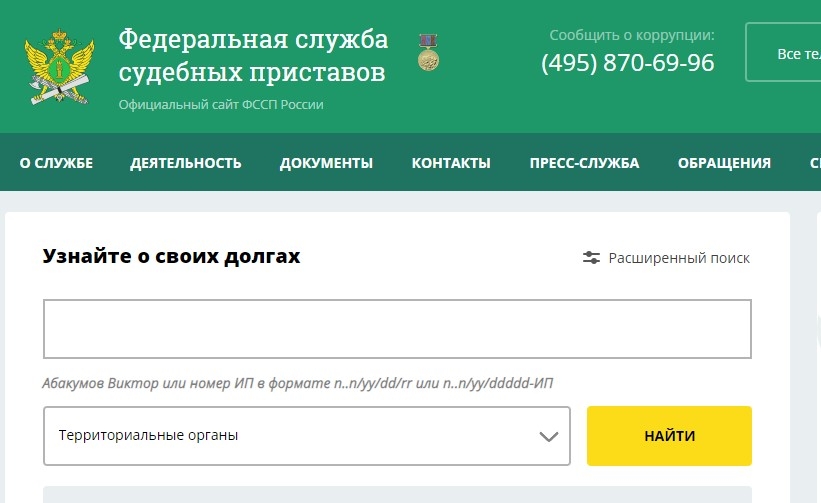

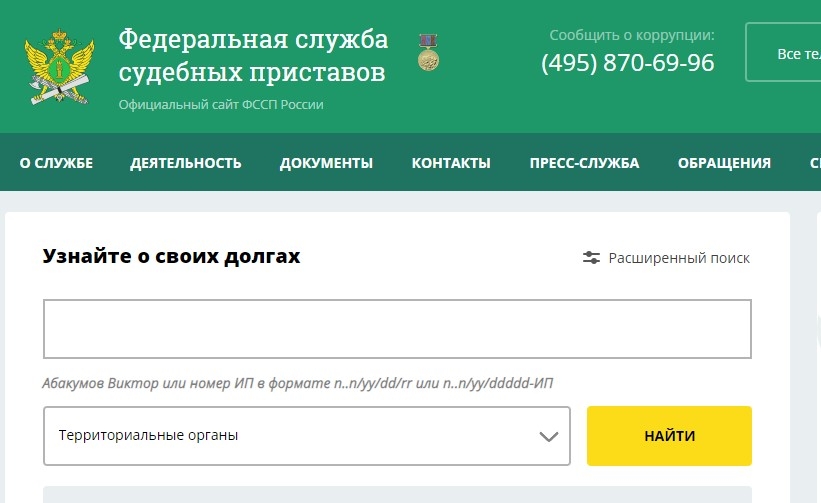

Чтобы найти себя в списках, потребуется перейти на страницу fssprus.ru/iss/ip, найти форму (заполнить поля), и нажать на «Поиск». Если должник внесен в систему, то обязательно будет найден по ФИО, дате рождения и территориальному органу. По указанному адресу информация предоставляется бесплатно и является полностью достоверной. Существует ряд организаций, которые занимаются перепродажей данных, утверждая, что это «Черный список» банка. Подобные организации относятся к мошенникам, и связываться с ними не рекомендуется.

По указанному адресу информация предоставляется бесплатно и является полностью достоверной. Существует ряд организаций, которые занимаются перепродажей данных, утверждая, что это «Черный список» банка. Подобные организации относятся к мошенникам, и связываться с ними не рекомендуется.

Если Вы оказались в базе ФССП, то лучше сразу найти реквизиты и погасить существующую задолженность через Промсвязьбанк или Сбербанк. Также оплату можно провести посредством электронных кошельков «Яндекс.Деньги», WebMoney. Если рядом банкоматы или терминалы QIWI – вносите оплату через них. В этом случае вы не переплачиваете комиссионный сбор, а информация об изменении состояния кредитного счета обновится за 7 дней.к содержанию ↑

При этом ситуации попадания в «черный список» могут различаться. И специалисты обращают на данный аспект особое внимание. На практике случалось так, что клиенты, которые временно и по веским причинам задерживали выплаты и даже после погашения начисленного долга, остались числиться в ЧС.

Банки не разглашают содержание «черных списков» – эта информация закрыта для потребителей. Если её предлагают продать за деньги – не верьте, это мошенники.к содержанию ↑

Если дело дошло до судебного разбирательства и решение состоялось не в пользу клиента банка, то такой ответчик больше не сможет воспользоваться банковскими кредитами. Это касается заемщиков всех финансовых компаний.

Если должник погасил указанную сумму, тогда информация обновится только за неделю. Выезд за границу будет возможен не ранее, чем через 30 дней после зачисления платежа.к содержанию ↑

В такие списки вносят и тех клиентов, которые были ошибочно зарегистрированы в банковской системе. Всем перечисленным представителям кредитор может отказать в ссуде, отправить негативный отзыв в БКИ, снизить рейтинг. Не редкие случаи, когда дело о взыскании доходит до суда или операторы регулярно звонят с требованиями погашения задолженности.

Если разбирательством занялись приставы, тогда:

В случае просроченных платежей по автокредиту и наличии задолженности свыше 10 тыс. рублей, служба ГИБДД накладывает следующие санкции:

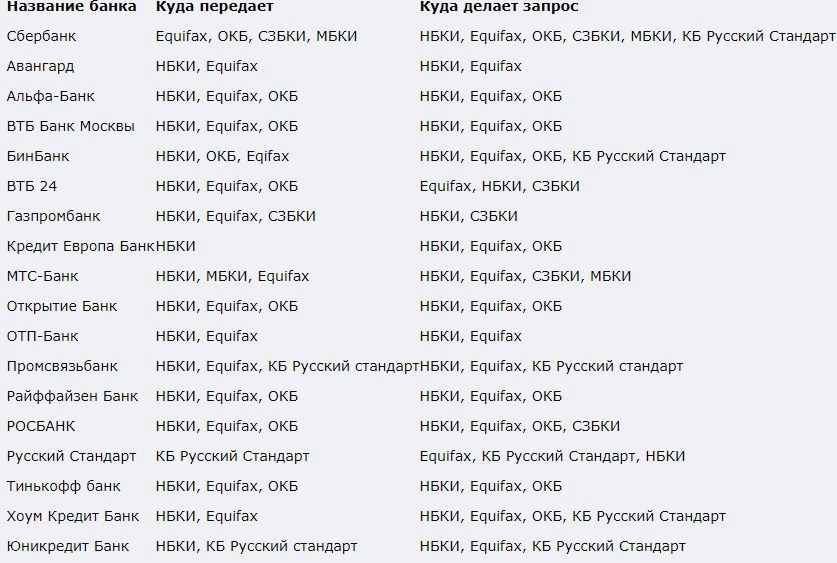

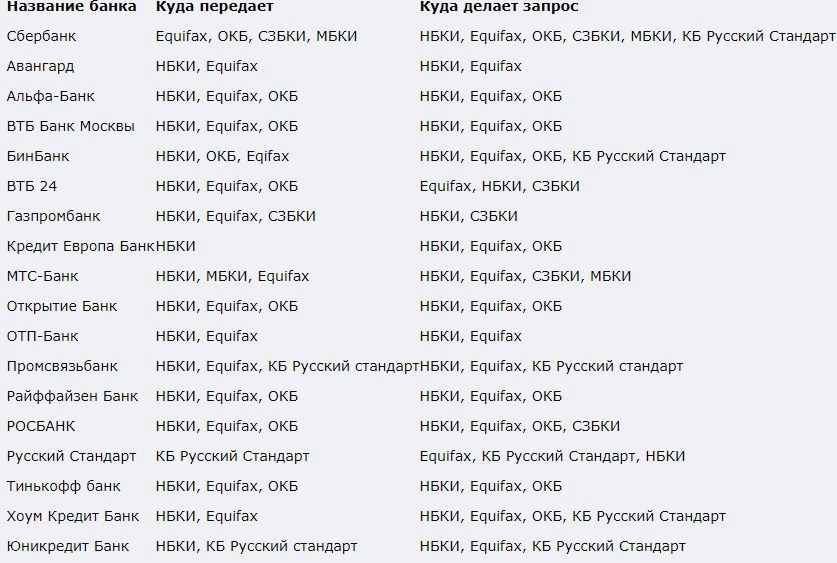

Кредитор может подать список своих должников сразу в несколько бюро. Чтобы узнать, куда именно, нужно самостоятельно связаться с вашим банком или дать запрос в ЦККИ. Также можно перейти по адресу cbr.ru – это сайт Цетробанка РФ. На сайте отправьте запрос в Центральный каталог и узнаете, где находится ваша КИ. Потом обращаетесь в конкретное бюро и уже там запрашиваете кредитную историю. Также это можно сделать:

На сайте отправьте запрос в Центральный каталог и узнаете, где находится ваша КИ. Потом обращаетесь в конкретное бюро и уже там запрашиваете кредитную историю. Также это можно сделать:

Вы не только сможете получить отчет по своей КИ, но и оспорить рейтинг и улучшить историю займов. Также вы получите справку из БКИ, в которой хранится вся информация о контрагенте, индивидуальный код заемщика и финансовый отчет. С БКИ связаны нотариальные конторы и МФО. Через них также можно узнать информацию о себе. Но, в таких организациях услуги будут платными.

С БКИ связаны нотариальные конторы и МФО. Через них также можно узнать информацию о себе. Но, в таких организациях услуги будут платными.

Рекомендуем не доводить финансовые вопросы с банком до попадания в «черный список». Наиболее верным способом будет заключение нового договора с кредитором о реструктуризации заема и выплата существующего долга.

Почему банки отказывают в кредите

В повседневной практике нередки случаи, когда должники по кредитам, обращается в банк с целью получения кредита, и тут же получает отказ. При этом точную причину специалист банка не называет. Все дело в том, что каждая финансовая компания имеет право самостоятельно определять политику работы с клиентами.Чаще всего причиной становится:

- отсутствие подтверждения официального дохода;

- недостаточная зарплата (по меркам банка);

- наличие других кредитов или задолженностей в сторонних банках;

- гражданство другой страны или отсутствие регистрации.

Среди перечисленных причин отказов, сложнее всего разобраться с текущими долгами. Чтобы заполнять анкету на новый банковский заем, потребуется погасить имеющиеся кредиты.

Есть еще одна причина – испорченная кредитная история. Из-за долгов и простроченных платежей, заемщика внесли в «черный список». Этот список формируется внутри каждой банковской структуры и доступен только менеджерам организации. Найти данную информацию в открытом доступе невозможно.

А вот знать точные причине испорченной кредитной истории, очень важно. Чаще всего – это просроченные платежи и проблемные задолженности. Случается, что банки самостоятельно допускают ошибки. Досрочные выплаты взятой суммы тоже могут сыграть не в пользу заемщика. Если у потенциального заемщика уже было несколько отказов подряд в выбранном банке, то и последующий запрос система отклонит.к содержанию ↑

Как банки узнают о том, что у вас есть долги

Стандартная схема взаимодействия клиента с банком строится следующим образом:- обращение в финансовую организацию;

- подписание договора;

- получение заемных денег;

- своевременное внесение ежемесячной суммы для погашения.

На каждого клиента создается история, которая содержит личную информацию о заемщике, его контакты и все данные по оформленным кредитам, а также:

- условия выдачи;

- сумму к получению и погашению;

- сроки внесения платежей и конечной выплаты;

- наличие/отсутствие просрочек, санкций.

Срок хранения данной информации составляет 10 лет. Отсчет начинается с момента внесения последней информации по действиям клиента. Откорректировать анкеты БКИ нельзя. Их можно только исправить, погашая текущие задолженности согласно действующим условиям. В этом случае кредитный рейтинг заемщика будет увеличиваться.

к содержанию ↑

Чем грозит плохая кредитная история

Испорченная кредитная история может сказаться на нескольких факторах при подаче заявления на получение займа. Первое ограничение – получение отказа на последующие запросы об оформлении кредита. Если потребуется приобрести жилье в ипотеку или новый автомобиль, то с гарантией в 90% решение будет отрицательным. Причиной станет ненадежность клиента.Регулярные отклонения от ежемесячных платежей станут причиной передачи задолженности коллекторам. Это организации, которые занимаются возвратом долгов. Причем способы выбирают самые разные, и не всегда приятные для клиента.

При наличии проблемного кредита и открытого зарплатного счета в одном банке, средства для погашения будут автоматически списываться со второго счета. А если долгов больше, чем на 10 тыс. рублей, тогда банк может инициализировать судебный процесс:

- в приказном порядке будет утверждена сумма ежемесячных взносов;

- возможен запрет на пересечение границы;

- приставы могут посетить квартиру и описать принадлежащее должнику имущество.

Еще одно ограничение связано с устройством на работу. Работодатель также может проверить КИ, и при наличии задолженности может отказать в приему на работу.

Когда состоялся судебный процесс, и банковский иск был удовлетворен, информация о проблемном долге и его держателе заносится в «Реестр должников». Такое досье находится в свободном доступе, и занимаются им судебные приставы.к содержанию ↑

База должников на сайте судебных приставов

Когда дело по задолженности клиента было выиграно банком через суд, то протокол и решение публикуется на сайте ФССП. В документах можно увидеть:- назначенную для выплаты сумму;

- имя пристава;

- реквизиты для погашения.

Чтобы найти себя в списках, потребуется перейти на страницу fssprus.ru/iss/ip, найти форму (заполнить поля), и нажать на «Поиск». Если должник внесен в систему, то обязательно будет найден по ФИО, дате рождения и территориальному органу.

Если Вы оказались в базе ФССП, то лучше сразу найти реквизиты и погасить существующую задолженность через Промсвязьбанк или Сбербанк. Также оплату можно провести посредством электронных кошельков «Яндекс.Деньги», WebMoney. Если рядом банкоматы или терминалы QIWI – вносите оплату через них. В этом случае вы не переплачиваете комиссионный сбор, а информация об изменении состояния кредитного счета обновится за 7 дней.к содержанию ↑

Кто может попасть в «Черный список»

Сформированные для внутреннего пользования «черные списки» передаются между банковскими организациями. Также финансовые компании имеют доступ к базе БКИ, где создаются и хранятся отчеты по всем заемщикам. Поэтому, имея просроченные платежи в одном банке, клиент не сможет получить очередной кредит в другом.При этом ситуации попадания в «черный список» могут различаться. И специалисты обращают на данный аспект особое внимание. На практике случалось так, что клиенты, которые временно и по веским причинам задерживали выплаты и даже после погашения начисленного долга, остались числиться в ЧС.

Внимание! Банковская практика показывает то, что на данный момент отсутствует четко проработанная процедура пошагового выхода из ЧС. Поэтому, лучше не оказываться в этом списки, если в будущем вы собираетесь пользоваться кредитными услугами.

Банки не разглашают содержание «черных списков» – эта информация закрыта для потребителей. Если её предлагают продать за деньги – не верьте, это мошенники.к содержанию ↑

Разновидности «Черных списков»

Данные списки различаются в зависимости от способа их формирования. Категории «Черный список» создаются двумя способами:- локальным – список формируется в банке и используется только его служащими;

- глобальным – формируется судебными приставами и включает фамилии проигравших судебное разбирательство должников.

Если дело дошло до судебного разбирательства и решение состоялось не в пользу клиента банка, то такой ответчик больше не сможет воспользоваться банковскими кредитами. Это касается заемщиков всех финансовых компаний.

Если должник погасил указанную сумму, тогда информация обновится только за неделю. Выезд за границу будет возможен не ранее, чем через 30 дней после зачисления платежа.к содержанию ↑

Стоп-листы

Данные списки составляются каждой банковской организацией и включают:- злостных неплательщиков, которые специально не выходят на связь с банком;

- клиентов, которые пытаются скрыть личную информацию или предоставить ложную;

- лиц с явными психическими расстройствами;

- мошенников, нарушителей закона, судимых.

В такие списки вносят и тех клиентов, которые были ошибочно зарегистрированы в банковской системе. Всем перечисленным представителям кредитор может отказать в ссуде, отправить негативный отзыв в БКИ, снизить рейтинг. Не редкие случаи, когда дело о взыскании доходит до суда или операторы регулярно звонят с требованиями погашения задолженности.

Если разбирательством занялись приставы, тогда:

- задолженность будет списываться установленными суммами с любых активных счетов до момента полного её погашения;

- возможны личные посещения места проживания должника с целью описи и дальнейшего изъятия имущества;

- продажа имущества с аукциона (квартиры, дачи, дома, машины);

- запрещается выезжать за рубеж – информация передается в пограничную службу.

В случае просроченных платежей по автокредиту и наличии задолженности свыше 10 тыс. рублей, служба ГИБДД накладывает следующие санкции:

- конфискует водительские права (на основании ФЗ №340 от 2015 года);

- не выдает/обменивает водительское удостоверение.

Как можно узнать свою кредитную историю

В свободном доступе информация находится на сайте ФССП. Выше был описан способ поиска должника в сформированных списках приставов. Также можно обратиться в БКИ – таких организаций больше 30.Внимание! Поскольку каждое БКИ самостоятельно формирует досье на должника, то предоставленная информация из разных регионов может отличаться.

Кредитор может подать список своих должников сразу в несколько бюро. Чтобы узнать, куда именно, нужно самостоятельно связаться с вашим банком или дать запрос в ЦККИ. Также можно перейти по адресу cbr.ru – это сайт Цетробанка РФ.

- лично – явившись по адресу организации;

- отправив телеграмму;

- обратившись в отделения банков-партнеров (услуга платная и составляет 1 тыс. рублей);

- посетив салон «Евросеть» - тоже платно (1 тыс. рублей);

- подключив интернет-банкинг от «Бинбанка» или «Сбербанка»;

- созвонившись с Агентством кредитной информации – через сервис АКРИН можно получить справку ЦККИ с кодом, финансовым отчетом, досье на держателя кредита.

Вы не только сможете получить отчет по своей КИ, но и оспорить рейтинг и улучшить историю займов. Также вы получите справку из БКИ, в которой хранится вся информация о контрагенте, индивидуальный код заемщика и финансовый отчет.

Рекомендуем не доводить финансовые вопросы с банком до попадания в «черный список». Наиболее верным способом будет заключение нового договора с кредитором о реструктуризации заема и выплата существующего долга.