Не так уж и редко происходят ситуации, когда человек берет в нескольких банковских ссуд, и по прошествии времени и наступления определенных финансовых трудностей, не знает, как их выплатить. Можно ли договориться с банком, если нечем платить кредит и как это сделать? Давайте рассмотрим возможные варианты решения проблемы.

Запутаться в долгах очень просто. Чтобы выплатить имеющиеся кредиты, человек берет новые и, тем самым, увеличивает общую сумму долга. И в большинстве случаев он подает заявки на экспресс-займы или микрозаймы, которые успешно одобряются, но при этом выдаются под невыгодные для клиента проценты.

На самом же деле все выглядит иначе. Банк не забывает и не прощает долги своим недобросовестным клиентам. Буквально каждый день сумма долга растет за счет увеличения пени и штрафов. На практике случается так, что размер штрафной суммы может быть не просто равен самой задолженности, а и способен превышать ее.

Поначалу банк пытается решить проблему с помощью звонков и писем. Когда у него это не получилось, возможно развитие событий по двум сценариям:

к содержанию ↑

В законодательстве существует решение ВАС РФ от 2.03.2010 года - признать незаконным начисление штрафных процентов по просроченным займам. В гражданском кодексе о штрафных санкциях есть еще несколько положений. Но, только юрист в состоянии разобраться с нюансами кредитных договоров, обнаружить расхождение с нормами, которые были утверждены гражданским правом.к содержанию ↑

Итак, вам в состоянии сделать следующие предложения:

Если говорить другими словами, то реструктуризация является временной мерой, которая позволяет кредитуемому отсрочить ежемесячные взносы на какой-то промежуток времени или уменьшить их размер. Это время дается клиенту на то, чтобы он мог улучшить свое финансовое состояние с помощью, к примеру, обмена жилья на квартиру с меньшей площадью, продажи ненужных вещей, нахождения дополнительной работы и т.д.

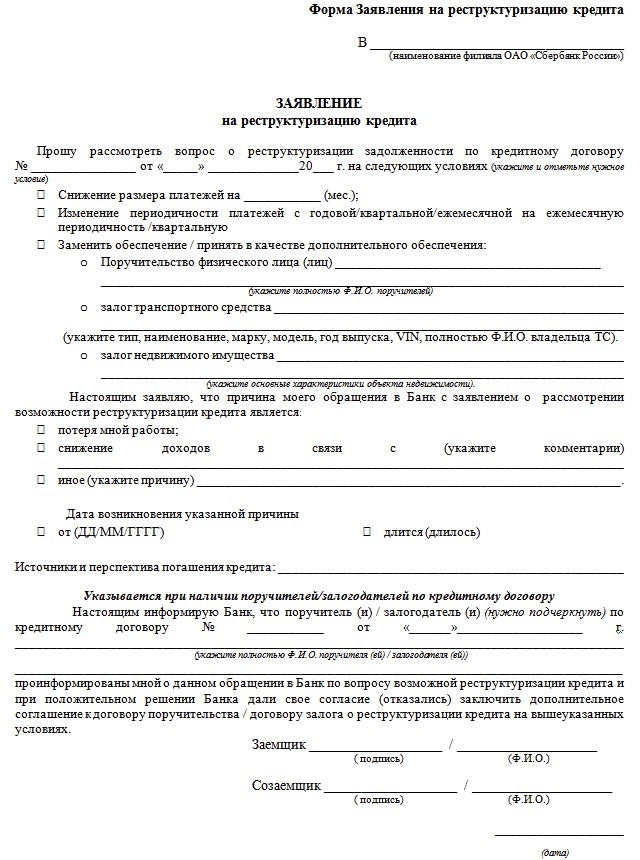

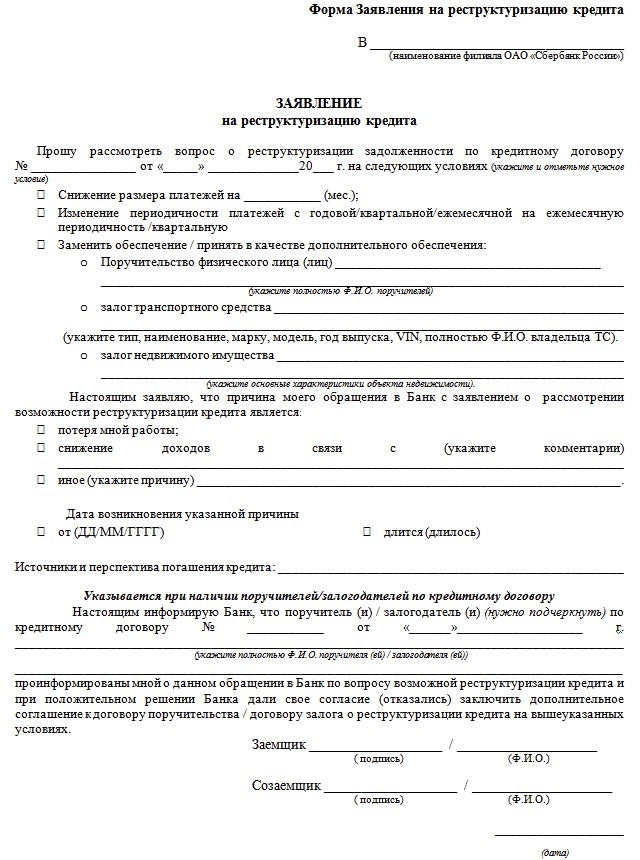

Образец заявления, подаваемого на реструктуризацию задолженности: к содержанию ↑

к содержанию ↑

Опытный юрист таким путем сможет учесть все нюансы с отсылкой на закон, что позволит повлиять на решение суда. Любой подписанный кредитуемым документ может повлиять на дальнейших ход событий. Например, выплатив 5 тысяч из 30, он уже опровергает факт своей неплатежеспособности.к содержанию ↑

К такой услуге можно обратиться, если у кредитуемого есть временные финансовые трудности, но он еще не допустил просрочек. В таком случае можно выиграть время и снизить долговую нагрузку путем увеличения срока действия договора, а также уменьшения процентной ставки.

Можно также воспользоваться законом о банкротстве физического лица. Согласно ему, каждый гражданин РФ, у которого есть задолженность от 500 тысяч рублей и выше, а также имеющий просрочку от 3-х месяцев и более, может обратиться в суд и объявить себя банкротом.

С помощью судебного решения можно добиться предоставления отсрочки, уменьшения размера долга (путем списания пени и щтрафа) или полного закрытия долга ввиду того, что у вас отсутствует официальное трудоустройство и имущество. Но не ждите чуда. Полностью избежать выплат не получиться. Можно только добиться остановки роста долга. Вероятнее всего, будет предоставлена отсрочка по платежам, а не их отмена. Также может быть изменен график платежей таким образом, чтобы уменьшить нагрузку на бюджет заемщика.

Знайте, что процедура банкротства – платная. Нужно оплатить государственную пошлину за обращение в судебную инстанцию, услуги адвоката и конкурсного управляющего. В среднем сумма составит около 50 тысяч рублей.

Все равно оплачивать долги придется. Поэтому перед тем, как взять множество кредитов, нужно реально оценивать свои материальные возможности. Оцените свою финансовую стабильность и учтите дополнительные возможности погашения возможных долгов.

Закредитованность: что это такое

Наиболее частым положением, в которым оказываются заемщики, когда нечем платить взятый кредит, является закредитованность. Это кредитные обязательства человека перед юридическими и физическими лицами. Если говорить банковским языком, то это «кредитная нагрузка». Это понятие указывает на то, какое соотношение доходов заемщика по отношению к его кредитным обязательствам. Если у человека много займов, это значит, что нагрузка на него слишком большая и новый кредит ему не оформят.Запутаться в долгах очень просто. Чтобы выплатить имеющиеся кредиты, человек берет новые и, тем самым, увеличивает общую сумму долга. И в большинстве случаев он подает заявки на экспресс-займы или микрозаймы, которые успешно одобряются, но при этом выдаются под невыгодные для клиента проценты.

Стоит понимать, что долг не сам собой не спишется. Банковские учреждения не забудут о вас, поэтому вам нужно направить все свои силы на исправление ситуации. Первое, что нужно сделать – пересмотреть свои кредиты и начать выплачивать наименьшие из них.

к содержанию ↑

Чем грозит невыплата кредитов

Большинство заемщиков понимая, что им нечем оплачивать долги, решают затаиться. То есть, они скрываются от сотрудников банка, игнорируют письма, СМС, звонки. Все это делается в надежде на то, что о должниках забудут.На самом же деле все выглядит иначе. Банк не забывает и не прощает долги своим недобросовестным клиентам. Буквально каждый день сумма долга растет за счет увеличения пени и штрафов. На практике случается так, что размер штрафной суммы может быть не просто равен самой задолженности, а и способен превышать ее.

Поначалу банк пытается решить проблему с помощью звонков и писем. Когда у него это не получилось, возможно развитие событий по двум сценариям:

- Банк обращается в суд. С помощью судебного решения он пытается вернуть свои денежные средства. В результате у человека может быть испорчена кредитная история, его счета арестовываются, появляется запрет на выезд за границу. Кроме того, могут даже арестовать имущество.

- Банк перепродает ваш кредит коллекторам. Данные организации используют свои способы возврата долга. Если вы начали получать угрозы в СМС или во время звонков, то вы можете обратиться в антиколлекторскую службу. Больше узнать о законности подобных действий со стороны коллекторов можно узнать на этой странице.

Важно! Если у человека имеется острая нехватка средств, чтобы выплатить кредиты, он все равно должен предпринимать какие-то действия, демонстрирующие, что он пытается уменьшить сумму задолженности. Иначе произойдет момент, когда банк начнет судебные тяжбы, а это чревато нежелательными последствиями.

к содержанию ↑

Что делать, если оформлено несколько кредитов

Самое верное, что можно сделать – это сообщить кредитору, что вам нечем платить. Для этого нужно предпринять следующие действия:- Подайте письменное заявление в банк. В нем отчетливо должно прослеживаться: вы не отказываетесь платить, но на это у вас нет денег.

- В письменном виде предложите банку подать на вас в суд. Для кредитора это проще всего, так как у него есть на это основания, а для кредитуемого обойдется дороже. При этом обязательно указываете, что платить не отказываетесь. Неплатежеспособность должна быть подтверждена документально:

- увольнение с работы;

- потеря кормильца;

- серьезная болезнь;

- авария, стихийное бедствие и другие причины, доказывающие вашу неплатежеспособность.

- увольнение с работы;

к содержанию ↑

Обращение в суд

Когда заявление с просьбой подать в суд уже было составлено, закон уже на стороне заявителя. Кредитор уже не может объявить должника мошенником, обвинив его в нанесении имущественного вреда кредитору, злостном уклонении от уплаты кредита, злоупотреблении доверием, так как тот не уклоняется от выплаты кредита и ничего не нарушает.В законодательстве существует решение ВАС РФ от 2.03.2010 года - признать незаконным начисление штрафных процентов по просроченным займам. В гражданском кодексе о штрафных санкциях есть еще несколько положений. Но, только юрист в состоянии разобраться с нюансами кредитных договоров, обнаружить расхождение с нормами, которые были утверждены гражданским правом.к содержанию ↑

Реструктуризация долга

В ситуациях, когда имеющий долги человек обращается в банк и сообщает о том, что не может выплатить займы, нередко кредитные специалисты предлагают реструктуризацию долга. Эта услуга предполагает «смягчение» условий для должника с помощью изменений текущих условий договора.Итак, вам в состоянии сделать следующие предложения:

- предоставить на несколько месяцев отсрочку по выплатам;

- приостановить начисление пени и штрафов, отменить ранее начисленные штрафные суммы;

- продлить срок возврата кредита с целью снизить размер ежемесячного платежа;

- сменить валюту кредитования.

Если говорить другими словами, то реструктуризация является временной мерой, которая позволяет кредитуемому отсрочить ежемесячные взносы на какой-то промежуток времени или уменьшить их размер. Это время дается клиенту на то, чтобы он мог улучшить свое финансовое состояние с помощью, к примеру, обмена жилья на квартиру с меньшей площадью, продажи ненужных вещей, нахождения дополнительной работы и т.д.

Образец заявления, подаваемого на реструктуризацию задолженности:

Досудебная претензия в банк

Можно составить досудебную претензию в банк. Обычному человеку самостоятельно справиться с этим непросто, поэтому лучше обратиться к специалисту.Опытный юрист таким путем сможет учесть все нюансы с отсылкой на закон, что позволит повлиять на решение суда. Любой подписанный кредитуемым документ может повлиять на дальнейших ход событий. Например, выплатив 5 тысяч из 30, он уже опровергает факт своей неплатежеспособности.к содержанию ↑

Рефинансирование кредита

Эта услуга позволяет перевести кредит из одного банка в другой. С помощью этого на разнице в платежах (из-за разных процентов) можно добиться того, что придется заплатить несколько меньше. Можно также объединить несколько кредитов в один, воспользовавшись улучшенными условиями кредитования. Это позволит вносить каждый месяц один платеж под сниженный процент.К такой услуге можно обратиться, если у кредитуемого есть временные финансовые трудности, но он еще не допустил просрочек. В таком случае можно выиграть время и снизить долговую нагрузку путем увеличения срока действия договора, а также уменьшения процентной ставки.

Важно: заемщики с плохой кредитной историей не могут рассчитывать на нее. Также учтите, что долги из микрофинансовых организаций не могут быть рефинансированы.

Можно также воспользоваться законом о банкротстве физического лица. Согласно ему, каждый гражданин РФ, у которого есть задолженность от 500 тысяч рублей и выше, а также имеющий просрочку от 3-х месяцев и более, может обратиться в суд и объявить себя банкротом.

С помощью судебного решения можно добиться предоставления отсрочки, уменьшения размера долга (путем списания пени и щтрафа) или полного закрытия долга ввиду того, что у вас отсутствует официальное трудоустройство и имущество. Но не ждите чуда. Полностью избежать выплат не получиться. Можно только добиться остановки роста долга. Вероятнее всего, будет предоставлена отсрочка по платежам, а не их отмена. Также может быть изменен график платежей таким образом, чтобы уменьшить нагрузку на бюджет заемщика.

Знайте, что процедура банкротства – платная. Нужно оплатить государственную пошлину за обращение в судебную инстанцию, услуги адвоката и конкурсного управляющего. В среднем сумма составит около 50 тысяч рублей.

Все равно оплачивать долги придется. Поэтому перед тем, как взять множество кредитов, нужно реально оценивать свои материальные возможности. Оцените свою финансовую стабильность и учтите дополнительные возможности погашения возможных долгов.