Каждого официально трудоустроенного россиянина волнует информация о том, какой процент от зарплаты организация перечисляет в пенсионный фонд России (ПФР). Благодаря ежемесячным отчислениям, которые делает работодатель, гражданин формирует накопительную часть будущей пенсии и сможет получать повышенные выплаты после выхода на заслуженный отдых. О том какой процент от зарплаты переводится в ПФ и как рассчитывается пенсия, будет рассказано далее.

Подоходный налог отображается во всех бухгалтерских проводках. Именно его видит кредитная организация в справке 2-НДФЛ, которую заемщик предоставляет при получении ссуды. Принято считать, что сотрудник организации выплачивает налоги самостоятельно, однако на самом деле платежи осуществляет его работодатель на основании действующего законодательства без согласования со специалистом.

Напомним, что не всякий доход облагается налогом. Не делают выплат со следующих видов денежных поступлений:

Чем больше у работника уровень заработной платы, тем выше сумма налоговых отчислений и тем больше денег он может вернуть при покупке жилья. Оставшиеся средства станут основой накопительной части будущей пенсии. Поэтому каждый гражданин, желающий получать приличную пенсию, должен быть в первую очередь заинтересован в официальной зарплате.к содержанию ↑ к содержанию ↑

к содержанию ↑

Представители выделенных отраслей, в том числе IT-сектора выплачивают минимальные проценты. И наоборот, за работников некоторых специальностей организация платит повышенный налог. Предприятия, где персонал вынужден трудиться во вредных или тяжелых условиях, отчисляют больше, чем обычные компании.

Представители выделенных отраслей, в том числе IT-сектора выплачивают минимальные проценты. И наоборот, за работников некоторых специальностей организация платит повышенный налог. Предприятия, где персонал вынужден трудиться во вредных или тяжелых условиях, отчисляют больше, чем обычные компании.

Налогообложение физлиц различается по категориям:

Также по решению правительства РФ с 2013 года 6%-ные выплаты накопительной части направляются не в будущую пенсию заемщика, а на расходы ПФ по текущим выплатам, лишая работника достойной пенсии в будущем. В 2021 году блокировка продолжает действовать, но с одной оговоркой – вывести накопительную часть разрешается лишь будущим пенсионерам, то есть гражданам старше 1967 года рождения.к содержанию ↑

Дополнительные плюсы перехода в НПФ:

к содержанию ↑

к содержанию ↑

В связи с блокировками накопительной части индивидуальная пенсия работника в 2021 году формируется за счет 16%-ных выплат в государственный фонд.

Как происходит пополнение Пенсионного фонда

Для работников, оформленных по договору или трудовой книжке, бухгалтерия начисляет зарплату и удерживает некоторый процент, чтобы выполнить переводы в накопительные фонды, в том числе и пенсионный. Средства перечисляются как подоходный налог, но на самом деле это отчисления по нескольким статьям расходов.Подоходный налог отображается во всех бухгалтерских проводках. Именно его видит кредитная организация в справке 2-НДФЛ, которую заемщик предоставляет при получении ссуды. Принято считать, что сотрудник организации выплачивает налоги самостоятельно, однако на самом деле платежи осуществляет его работодатель на основании действующего законодательства без согласования со специалистом.

Напомним, что не всякий доход облагается налогом. Не делают выплат со следующих видов денежных поступлений:

- если гражданин получает выплаты по безработице от Службы занятости;

- когда выплачивают пособие по беременности и родам;

- на переводы, положенные при выходе на пенсию, сокращении персонала или увольнении;

- компенсационные платежи от работодателя (неиспользованный отпуск, травмы на рабочем месте и пр.).

Важно! Налогоплательщик имеет права вернуть часть средств, уплаченных в бюджет. Если вы оплачивали учебу, услуги врачей или приобрели новое жилье, средства возвращаются налоговиками после предоставления пакета документов.

Чем больше у работника уровень заработной платы, тем выше сумма налоговых отчислений и тем больше денег он может вернуть при покупке жилья. Оставшиеся средства станут основой накопительной части будущей пенсии. Поэтому каждый гражданин, желающий получать приличную пенсию, должен быть в первую очередь заинтересован в официальной зарплате.к содержанию ↑

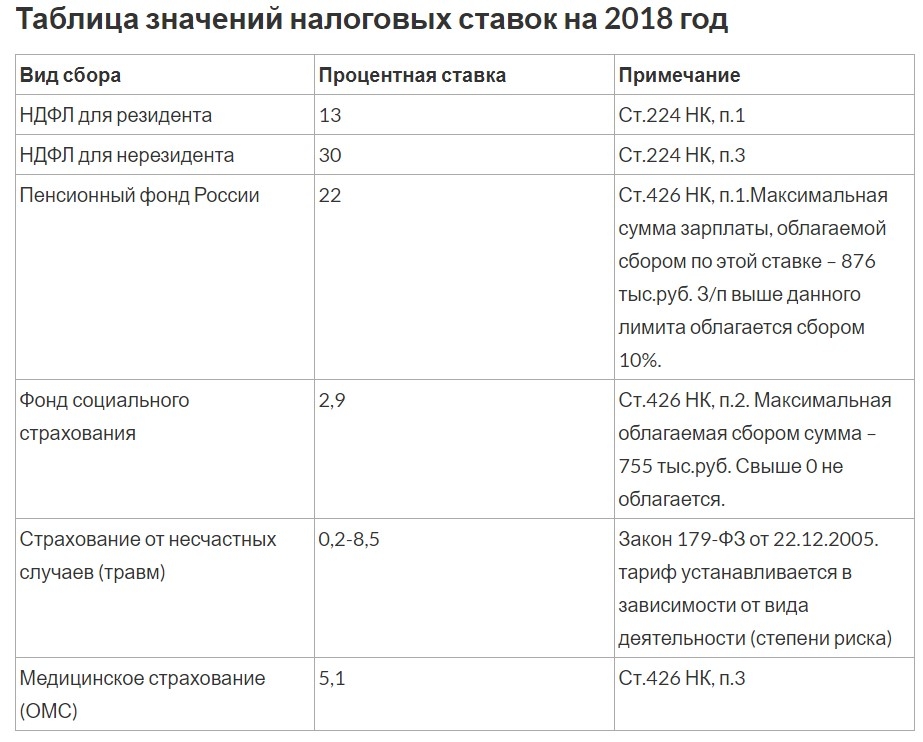

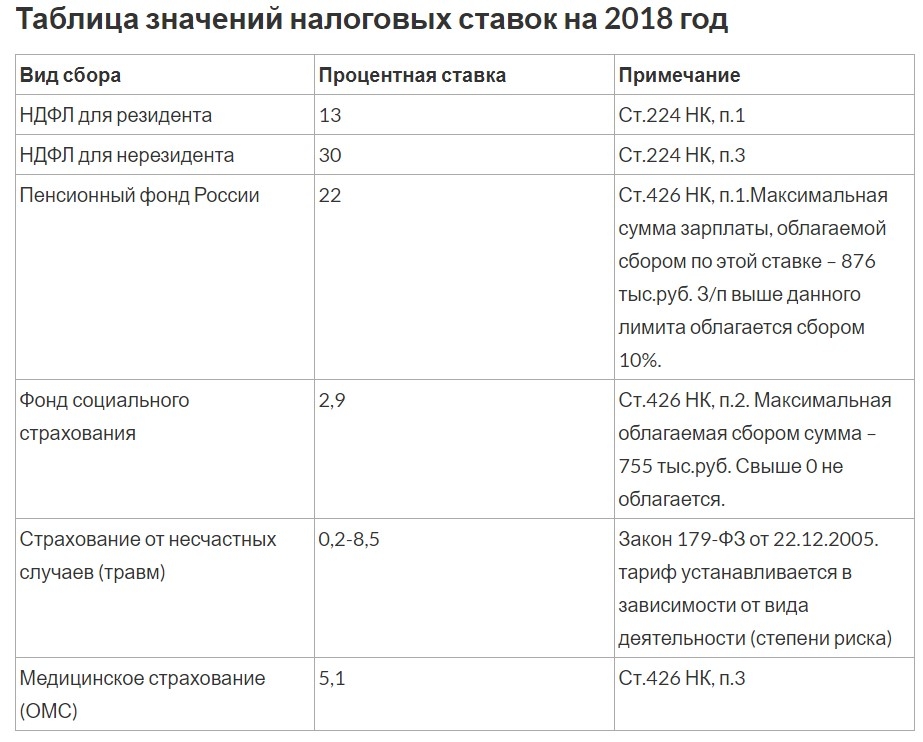

Страховые взносы

Кроме налоговых выплат, которые отображаются в документе 2-НДФЛ, работодатель платит страховые взносы. Эти средства имеют целевое направление и поступают на счета пенсионного, медицинского и социального страхования. Порядок расчета отчислений исходя из размера должностного оклада ведется по единым ставкам, описанным в таблице:

Какой процент зарплаты идет на пенсионные выплаты

Ежемесячные отчисления с работников – это налог на доходы 22% в ПФ. Его выплачивает бухгалтерия работодателя, а среднестатистический работник даже не имеет понятия об этих деньгах. Этот взнос состоит из 2 частей: 6% уходит в накопительную часть, а 16% – в страховую. Меньшей частью, т.е. 6% накопительной части работник вправе распорядиться по индивидуальному усмотрению, например, перечислить в НПФ одного из банков или страховых компаний.

Налогообложение физлиц различается по категориям:

- ИП, с 2021 года – самозанятые, т.е. граждане, которые работают сами на себя, с 2018 года перечисляют фиксированный платеж по итогам года. До 2018 года расчет подоходного налога выполнялся исходя из МРОТ.

- Лица без гражданства РФ, проживающие на территории страны. Сотрудники высокой квалификации переводят 13%, обладатели патента – фиксированную сумму, ТОП-менеджеры из ЕЭС, беженцы – 13%.

Индексация

Часть накопительных отчислений работников не подлежит индексации, тогда как страховая повышается за счет прибыли НПФ. Если ваши средства все еще находятся в государственном фонде, она заморожена с 2012 года по решению правительства. С такой инициативой выступили госорганы, когда в ПФ не хватало денег на текущие выплаты пенсионерам. Если же вы перевели средства в негосударственный фонд, накопления увеличиваются каждый год на 3-10% в зависимости от результатов управления финансами.Также по решению правительства РФ с 2013 года 6%-ные выплаты накопительной части направляются не в будущую пенсию заемщика, а на расходы ПФ по текущим выплатам, лишая работника достойной пенсии в будущем. В 2021 году блокировка продолжает действовать, но с одной оговоркой – вывести накопительную часть разрешается лишь будущим пенсионерам, то есть гражданам старше 1967 года рождения.к содержанию ↑

Что выбрать: НПФ или ПФР

Непредсказуемая пенсионная политика заставляет многих граждан принимать кардинальное решение и переводить средства в негосударственное хранилище. К тому же, доходность по накоплениям в НПФ существенно выше – разница может достигать 3-7% от суммы накоплений в год.Дополнительные плюсы перехода в НПФ:

- работник вправе самостоятельно выбирать фонд и переходить в другой 1 раз в год;

- представители негосударственного фонда не скрывают политику инвестирования и охотно уведомят об этом клиента;

- состояние пенсионного счета можно отследить онлайн;

- накопления можно завещать или передать наследникам;

- при банкротстве НПФ накопления вернут в государственный ПФ – гражданин ничего не потеряет.

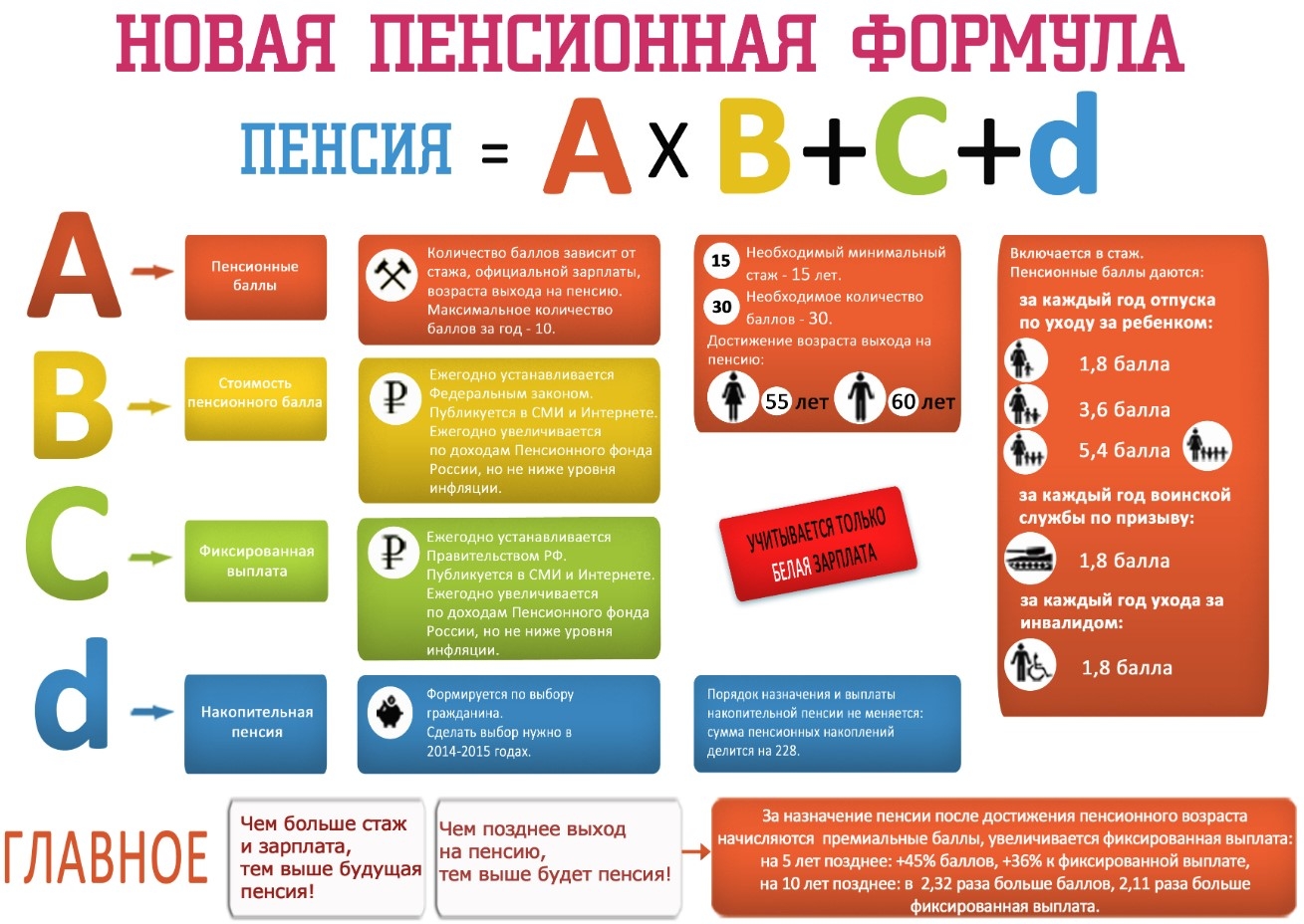

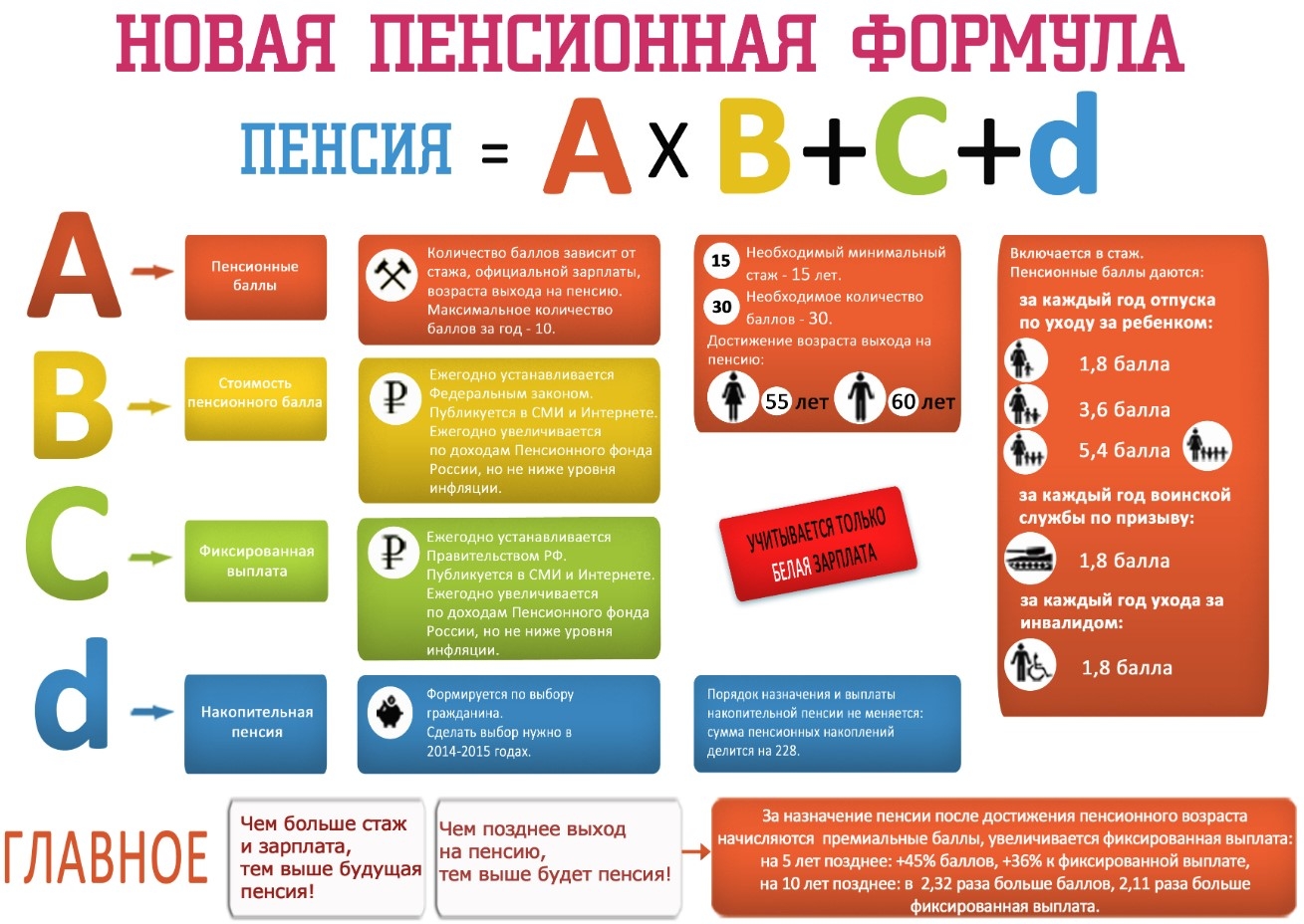

Из чего теперь состоит пенсия

За последние 3 года пенсионная реформа проходила более 3 раз. Теперь расчет будущей пенсии производится по баллам, которые добавляются за стаж, годы позднего выхода на отдых, наличия/отсутствия декретного отпуска. Подсчет ведется из официального дохода, который показывает работодатель.

Расчет пенсии по новой системе

Чтобы разобраться в процессе начисления баллов, рекомендуем внимательно изучить это видео:В связи с блокировками накопительной части индивидуальная пенсия работника в 2021 году формируется за счет 16%-ных выплат в государственный фонд.